フランチャイズでの独立開業を検討しているけれど

「フランチャイズオーナーになったら税金はどうなる?」

「サラリーマンより節税できる?」

など税金について分からないことが多くて不安という方もいらっしゃるのではないでしょうか。

そこで今回は、フランチャイズオーナーが支払わなければならない税金や節税対策についてわかりやすく解説します。

また、実際の経営者の節税に関する経験談もご紹介しています。

独立開業したときの「上手な節税方法を知りたい」という方はぜひ参考にしてみてください。

目次

・フランチャイズオーナーにかかる税金

・おすすめの節税対策と実際の経営者の経験談

・フランチャイズ本部のサポートは?

フランチャイズオーナーにかかる税金

独立開業の方法には「法人」と「個人事業主」の2つがあります。しかし、フランチャイズオーナーは「個人事業主」から始める方が多いため、ここでは「個人事業主」として支払うべき主な3つの税金について解説します。

-

所得税

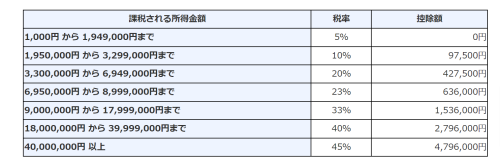

労働者であれば多くの人が支払っている税金に所得税があります。所得税には「収入によって税率が変化する」という特徴があります。

たとえば、課税される所得金額が194.9万円までの税率は5%ですが、課税される所得金額が330万から694.9万円までの税率は20%まで跳ね上がります。4000万円以上になると税率は45%とかなり高くなります。

出典:国税庁

所得税の計算方法は、「課税される所得金額×税率-控除額」です。

たとえば、課税される所得金額が600万円だった場合、計算式は「6,000,000円×0.20 – 427,500円」で所得税は「772,500円」になります。

-

消費税

年間売上が1,000万円を超えると消費税がかかります。言い換えると、事業の売上額によっては消費税がかからないこともあります。

-

個人事業税

事業所得が290万円を超えると個人事業税という税金がかかります。事業所得とは、売上から人件費、フランチャイズ本部へのロイヤリティなどを引いた金額のことです。

そのため、経費が多くかかる店舗運営の場合、事業所得が290万円以下となり個人事業税がかからないこともあります。

おすすめの節税対策と実際の経営者の経験談

フランチャイズ事業の節税対策でカギとなるのは「経費」です。つまり、どれだけ経費を計上できるかがポイントになってきます。

通常、事業に関係したものであれば経費として計上できます。たとえば、家族が働いた分の人件費も経費として認められます。また、フランチャイズ本部に支払うロイヤリティも経費になります。

このように売上から経費を引くことで事業所得をおさえられ、前述の「個人事業税」の負担が少なくなって節税につながります。

しかし、経費になるからと無計画に資金を使うことはおすすめしません。

とある経営者の失敗談をご紹介しましょう。

![]() 『節税になると不要不急のものを多く購入したり、不相応な給与をとったりしたため、節税にならず資金不足になってしまいました』

『節税になると不要不急のものを多く購入したり、不相応な給与をとったりしたため、節税にならず資金不足になってしまいました』

このように、手元の資金との兼ね合いを見極めないと節税にならず経営が立ち行かなくなるため注意が必要です。

次に、その他の節税対策として「設備投資」「保険」「法人化の検討」をご紹介します。

設備投資

事業で使用する装置や機械を購入した場合、中小事業者に対する特例があります。これにより購入額に応じた税額控除が可能なため、大きな節税対策となります。

さらに、経営力向上計画を利用することで、税額控除の上乗せができたり対象の建物付属設備や備品にかかる金額を全額経費にできたりします。

保険

国民年金基金、iDeco、小規模企業共済などの保険の掛け金も節税になります。

しかしながら、資金に余裕がないと保険料が返って負担になってしまうこともあるため注意しましょう。

法人化

個人事業主から法人化することで、消費税の免税や税負担の分散化が可能となり、節税対策になります。

ただし、法人の設立にはお金がかかりますし、課税所得が低い場合は節税効果にあまり期待はできないため、法人化のタイミングは慎重に見極めましょう。

実際、とある経営者の方も

![]() 『仕事が順調だったため、そろそろ法人化しようかと思い切ってコンサルタントに相談すると「すぐにでも法人化するほうがいい」とすすめられました。しかし、法人登記にお金がかかったり、経理の手間も増えたりするため、自分の損益分岐点がどこにあるのか見極めて法人化することも大事だと思います。』

『仕事が順調だったため、そろそろ法人化しようかと思い切ってコンサルタントに相談すると「すぐにでも法人化するほうがいい」とすすめられました。しかし、法人登記にお金がかかったり、経理の手間も増えたりするため、自分の損益分岐点がどこにあるのか見極めて法人化することも大事だと思います。』

とおっしゃっています。

また、「法人化を後悔している」という経営者の方もいらっしゃいます。

![]() 『節税を期待して法人化したけれど、一定以上の利益がないと節税効果は思ったよりもないということがあとから分かった。』

『節税を期待して法人化したけれど、一定以上の利益がないと節税効果は思ったよりもないということがあとから分かった。』

一般的には、課税所得が毎年900万円~1,000万円を安定して超える場合は法人化したほうが納税額は減る可能性が高いと言われています。しかしながら、事前に納税額の変化をシミュレーションしておくことが後悔しないためにも非常に重要になります。

フランチャイズ本部のサポートは?

フランチャイズ本部によっては帳簿管理サポートをしてくれるところや会計サービスを提供してくれるところもあるので、上手に活用するとよいでしょう。

ただし、フランチャイズ本部による会計処理は基本的に店舗内で発生した経費のみが対象となるため注意が必要です。なぜならフランチャイズ経営では、店舗外でも経費がかかることがあるからです。

たとえば、事業用の携帯電話、町内会費、などがそれに当たります。したがって、確定申告の際は本部のサポート範囲外の経費については自分で把握する必要があります。

サラリーマンから独立開業する場合、税金のことはもちろん経営についてもよく分からないので不安という方も多いかと思います。

そんな方におすすめのフランチャイズ本部に、サラリーマンから独立されている方も多く、経営支援サポートが充実していると評判の「個別指導学院Hero’s」があります。

▼Hero’s先輩オーナーの声

「未経験から30校の経営者に!」

▼Hero’s手厚いサポート

「集客支援から経営支援までサポート内容をご紹介」

様々な疑問や不安に対して親身に相談に乗ってくれるフランチャイズ本部をお探しの方はぜひ一度Hero’sにお問い合せください。